私は毎年年末に家計格付けチェックというものを行っています。

資産額や支出・収入などをプロットすることによって我が家の家計がどのようになっているのかについて毎年ざっくりとですがまとめています。

これにより、我が家のお金がどのようにキープされているかを確認することができるんですね。

私はブログを書いてから毎年格付けチェックを行っています。

収入が多いときとかはルンルン気分でできるのですが、さすがに今の私にはちょっとそれは難しい。

しかしながら、継続は力なり!、いいときも悪いときも続けることが大切です。

そこで今年もやってみようと思いました。

この記事ではそこから見えてくることについて考えてみたいと思います。

過去の格付けチェックはこちら

2020年家計格付けチェックの結果

ではさっそく私の家計格付けチェックの結果を見てみたいと思います。

の3点です。

では、それぞれの結果について考えてみたいと思います。

格付けがあがった

一番感じたのは格付けが上がったということですね。

- 2017年は総合点が74点で、格付けはA2

- 2018年は総合点が83点、格付けはAa3

- 2019年は総合点が68点で、格付けはBaa1

いう結果だったのですが、2020年は

総合点が72点で、格付けはA3ということになりました。

傷病手当金で暮らしているなかで、あとでお話しする要因もあり、結果としては昨年を上回ることができました。

これは本当に良かったなと思っています。

支出が減ったため昨年よりは好成績

2番めに感じたのは支出が昨年よりも減少したということです。

新型コロナウイルス感染症のからみで、でかけたり外食することが激減しました。

以前はレンタカーを借りてあっちこっち行ったものです。

それが残念なことにできなくなりましたので、支出はその分減少していますね。

ただ、家族一緒に家で食べることが多くなったので、会話も多くなり、悪いことばかりではないようです。

コロナショックのおかげで金融資産過去最高に

そして意外だったのがコロナショックのおかげで金融資産が過去最高になったということです。

コロナショックは2020年3月に発生した株式の大暴落です。

衝撃の強さは2008年のリーマン・ショック以来ともいえる凄まじいものでした。

私はここで必然的に追加投資の必要に迫られ、予定通り追加投資を行いました。

その後不思議なことにあれよあれよと株価は上昇し、現在では暴落時の資産を取り戻せたうえにさらに大きなものとなっています。

さらに感じるのは資産額・現金比率ともに上昇し、守りがより強固な資産となったということです。

現金比率は家計格付けチェックのチェック項目に入っていないのですが、以前と比べて10%以上上昇し、35%程度と以前よりも15%ほど増加しています。

現金比率が上昇するということは、イコール守りに強い資産といえますね。

そのため、資産額が増えたうえに、現金比率が増えているというのは非常にしっかりとした基礎をもった資産になっているといえます。

家計格付けチェック2019の詳細について

つぎに私自身の家計格付けチェックをどのようにしたのかについてご紹介します。

家計格付けチェックは以前は日経電子版の記事であったのですが、残念ながら現在は、リンクが切れてなくなってしまいました。

そこで、以下のサイトからデータをお借りしました。

そこまで厳密なものをもとめていませんので全く問題なくチェックすることができます。

家計格付けチェックは5つのステップに分かれています。

- 家計簿で得たデータを基に求められたデータを入れる

- 資産残高とローンの割合・貯蓄率・家族一人あたりの資産を算出

- 項目別の評価を確認する

- レーダーチャートでバランスチェック

- 格付けをチェックする

では、それぞれみてましょう。

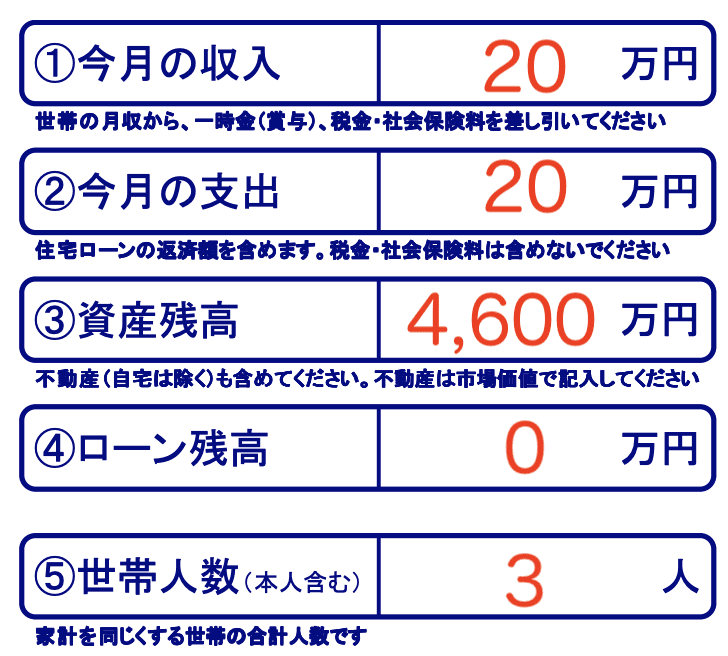

家計簿で得たデータを基に必要なデータを計算する

まずは自分のおカネに関する基礎体力ともいえるデータを引っ張り出してきます。

毎日家計簿をつけているのならばそのデータを持ってくればいいのですが、私は家計簿をつけていませんので、ざっくりとしたデータとなっています。

細かい支出はマネーフォワードから、あとは給与明細や入金明細から概算で算出しました。

また、生活費は一定金額を別口座に入金していますのでその金額をそのまま支出額としています。

そこで得られた数値が以下の通りとなっています。

資産残高は過去最高となったものの、収入の金額が低い値で安定しています。

これで0馬力、3人家族が住んでいます。

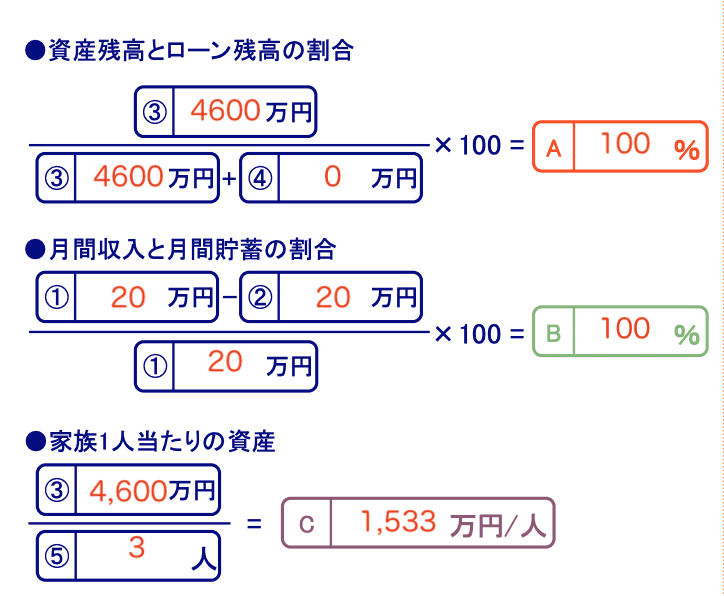

資産残高とローンの割合・貯蓄率・家族一人あたりの資産を算出

このデータをもとにローンの割合や収入に対する貯蓄の割合、そして一人あたりの金融資産を算出していきます。

といっても難しい計算方法ではないので、電卓があれば簡単に算出することができます。

そこで得られたデータが次の値ですね。

当然ながら借金はありませんので、相変わらず自己資本比率は100%となっています。

ただ収入は非常に低いものの最近は収支均衡になっていますので低いながらもプラスに。

家族1人あたりの資産は昨年よりも100万円のアップ。

0馬力の割には資産残高がアップしていますので非常に助かっています。

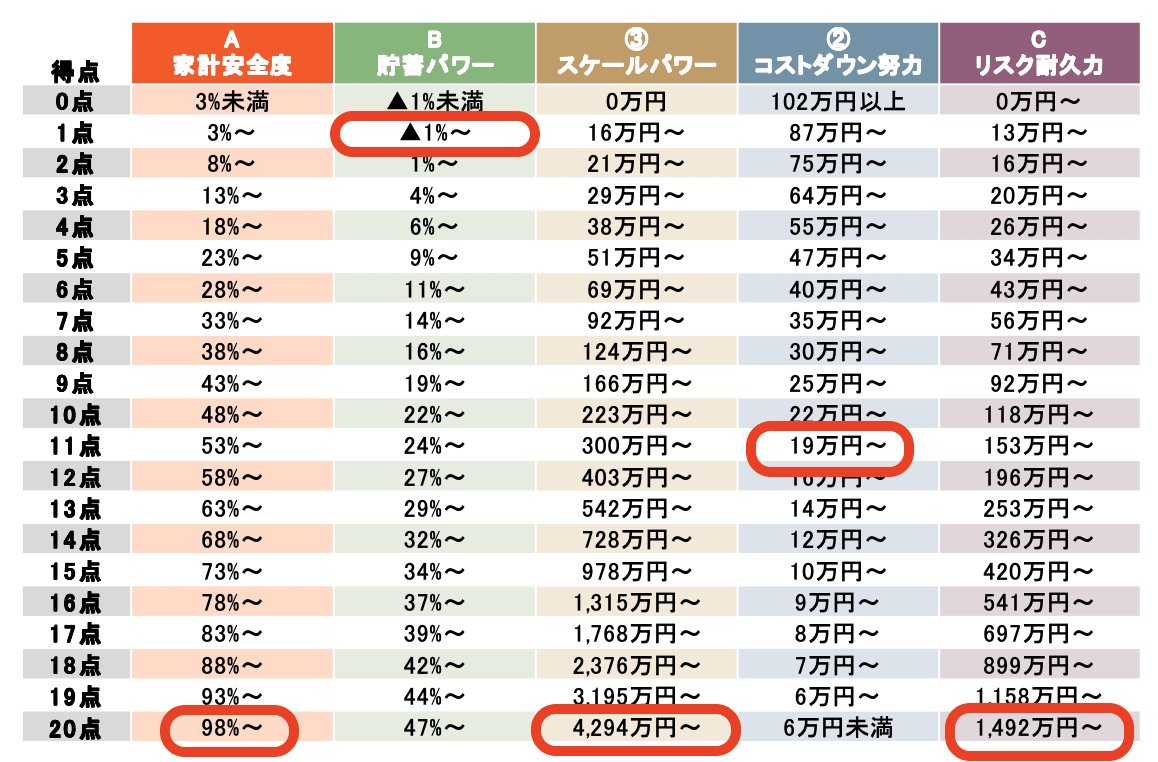

項目別の評価を確認する

つぎに項目別の評価を確認していきます。

チェックリストをもとに、さきほどプロットしました数値をあてはめることにより点数を算出していきます。

項目は

- 家計安全度

- 貯蓄パワー

- スケールパワー

- コストダウン努力

- リスク耐久力

の5点です。

結果は以下の表のとおりとなりました。

当然ながら貯蓄パワーは非常に低い値になってしまったのですが、他のポイントは昨年と同様となっていて守りに特化した家計となりました。

平均よりも資産残高が高いためゲームオーバーになる可能性は低そうです。

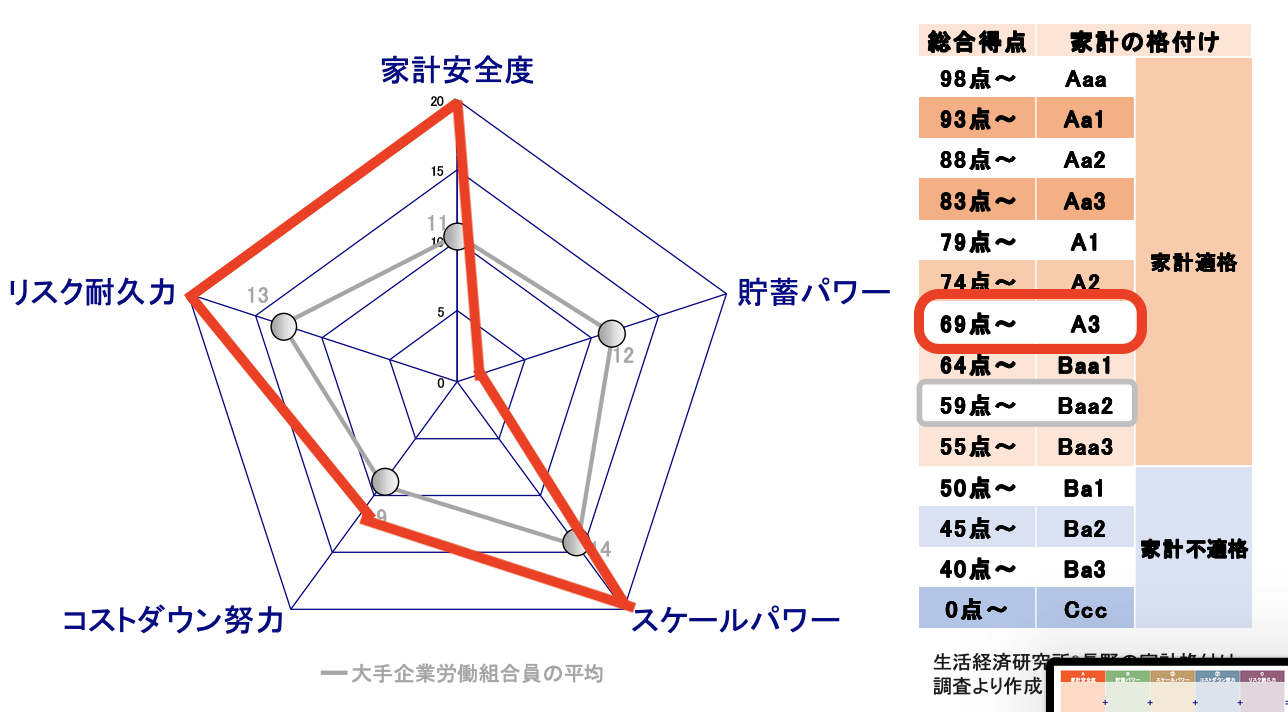

レーダーチャートでバランスチェック

総合点数の算出だけでも十分おなかいっぱいなのですが、

次には大手企業労働組合の平均と比較して自分がどの位置に属しているのかレーダーチャートでチェックしてみましょう。

私の場合、以下の通りとなりました。

ここでも明らかにわかってしまいます・・・

貯蓄パワーのなさを。

働けていないのですから、仕方ないですね。

そしてもう1点。

以前はコストダウン努力が甘かったのですが、コロナショックのおかげか

コストダウン努力が平均を上回る結果となっています。

これも改善ができたかなと感じましたね。

いよいよ格付けチェック

そして最後に格付けをつけることにします。

ちなみに

- 2017年はA2

- 2018年はAa3

- 2019年はBaa1

だったのに対して今年はA3と1ランクアップ!

資産内容と収入金額は昨年なみだったものの、支出が減っていることがランクアップの要因かなと思っていますね。

まとめ:リスク資産持っててよかったです

2020年版の家計格付けチェックを行ってみて感じたことについてまとめてみました。

公的扶助に頼っているのですが、コロナ禍のせいで出費も減っていたのとコロナショック後の金融緩和のおかげで資産が増えました。

その結果、昨年よりも格付けがアップしたことは本当に良かったなと思います。

そろそろ社会復帰をめざしていくなかで、この格付けチェックが来年はもう少し良くなればいいなと感じていますね。

では、またよろしくです!