株式や投資信託などの取引ですべての方がもうかっているわけではありません。

かならずある程度の割合の方は損をしているはずです。

そのような場合でもただ「去年はもうからなかったなぁ・・・」とつぶやくだけではなく今年の取引へ向けてささやかながら抵抗をしめしてはいかがでしょうか。

その方法としておすすめなのが「確定申告」です。

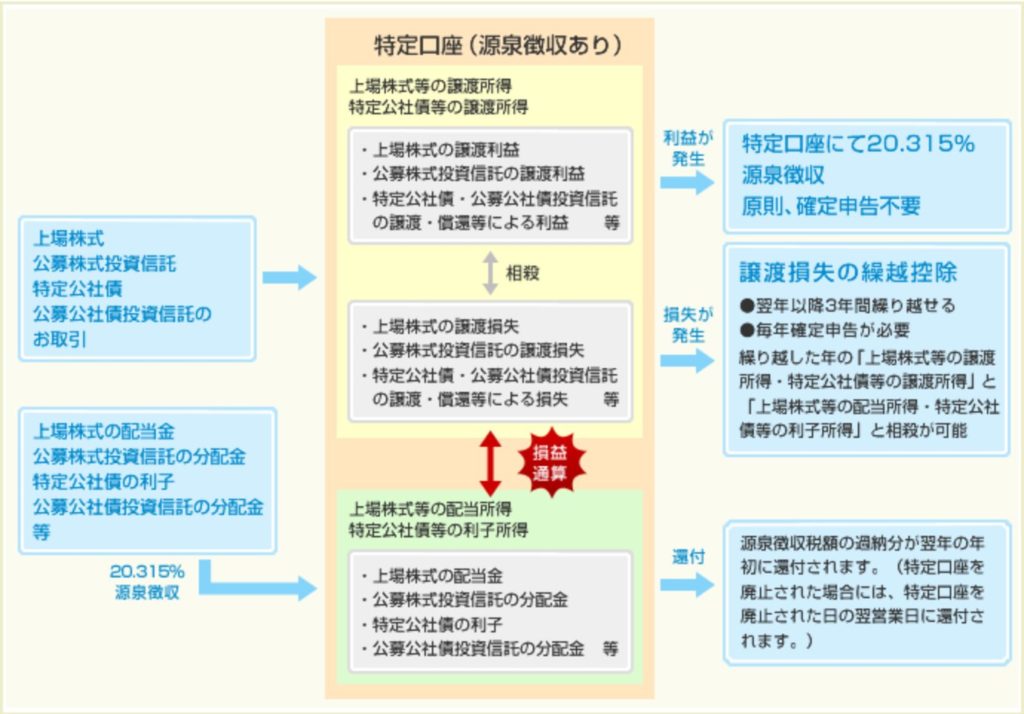

確定申告といえば「税金をとられるイベント」と理解されがちですが、株式や投資信託などのリスク商品で損失が発生した際にはその損失は他の利益と通算できたり、

通算しきれなかった損失は確定申告を行うことで繰り越すことができます。

今日は残念ながら昨年損失を出してしまった方のために損失の確定申告はどのようにすればいいのかをまとめてみました。

損をしたからこそ確定申告すべき3つの理由

冒頭でもお話しましたが、株や投資信託のなどのリスク商品での取引はすべての方がもうかっているわけではありません。

これだけ株式が好況だった昨年でも割合が少ないとはいえ損をしている方がいらっしゃいます。

しかしながら、特定口座、しかも源泉徴収の方は儲かった際にはごくわずかでもしっかりと税金が取られるにも関わらず、損をしたときにはただ眺めるのはもったいないと私は思っています。

そこで損をしたからこそ確定申告をしていただきたい理由を3つあげてみましょう。

今年の利益が出たときには損益が通算できる

なんといってもこれです。

特定口座の源泉徴収ありの場合、確定申告をしなくてもよく、証券会社のほうで納税の手続きはすべておこなってくれますので楽ちんです。

しかしながら、損を出したときの損益通算は確定申告をしなくてはならないのです。

出典:SBI証券ホームページ

この損失は今年だけではなく3年間繰り越すことができます。

つまり、昨年損を出した分は再来年まで損益通算ができることになります。

損益通算をする際には源泉徴収であっても毎年確定申告は必要です。

複数の証券会社の損益も通算できる

いくつかの証券会社で取引をしていて、このようなことはありませんでしょうか?

A証券会社では利益が出ていたけど、B証券会社では損が出ていた

このような場合も確定申告を行うと損益が通算することができます。

いくつかの証券会社で取引をしていた場合はこのようなパターンもあるはずですのでぜひチェックしてみてくださいね。

自分の投資の成果や給料などチェックすることができる

特定口座の源泉徴収ありはとても簡単で、なにもしなくても納税の手続きをおこなってくれる便利な制度です。

しかしながら、なにもしなくてもいいのでチェックもおろそかになっていないでしょうか。

確定申告をおこなうと否が応でも自分の損益と向き合うことになりますので投資成績のチェックにもいいのではないかと思います。

ついでにサラリーマンの方なら源泉徴収票が必要となりますので、ご自身がどれだけ健康保険や厚生年金などの費用が徴収されているかもチェックすることができます。

いかに自分がお給料から搾取されているかもチェックすることができますよ(笑)

確定申告について

次には確定申告についてさらっとご紹介したいと思います。

確定申告の期間について

確定申告は期限があります。

令和2年(2020年)分の確定申告は

令和3年(2021年)2月15日(月)~令和2年(2021年)3月15日(月)となっています。

確定申告に必要なもの

つぎに損失繰越のために確定申告をするのに必要なものをご紹介します。

必要なものは以下のとおりです。

のみです。

以前は以下の書類が必要でしたが、2020年より添付が不要となりました。

- 特定口座年間取引報告書(証券会社で印刷されたもの)

- 源泉徴収票(サラリーマンの方)

しかしながら添付が不要と言っても書類保管の義務はありますので、きちんと捨てずに保管しておいてくださいね。

そして、もうひとつやっかいなものがあります。

それはマイナンバーの取扱いです。

確定申告の際にはマイナンバーカードかマイナンバーが記載された通知カード・マイナンバーが記載された住民票の写しと運転免許証やパスポートなど本人確認書類の用意が必要となります。

直接税務署に確定申告の期間に提出する場合には提示するだけでいいのですが、郵送したり、税務署のポストに投函する場合にはコピーしたものを専用の台紙に貼り付ける必要がありますので注意してください。

詳しくは以下のページをご覧ください。

まとめ:確定申告は特定口座利用者なら難しくありません

今日は株や投資信託などのリスク商品での取引で損失が出た際に3年間の損失繰越ができることについてお話ししました。

さらに、複数の証券会社間でも損益が通算することができますので、おなじ税金を取られるのならば正しい制度で申告をして余分な税金を支払わないようにしたいものですようね。

確定申告は難しいというイメージがありますが、特定口座利用者なら特定口座年間取引報告書に記載されたことを転記するだけですのでとても簡単に確定申告書を作成することができます。

しかも確定申告をすることでどのような形で税金が決まっていくのかを確認することもできますので、税金とは何かを考えるいい機会であると私は思っています。

いままで確定申告をされたことがない方で損失が出ていたりする場合には思い切って確定申告してみてはいかがでしょうか。

具体的な納税方法、節税策などについては税務署職員でも税理士さんにご相談していただきますようおねがいいたします。